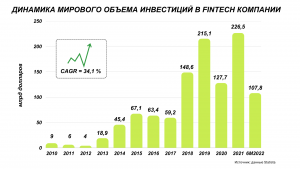

В последние годы сектор финансовых технологий пользуется популярностью среди инвесторов, что отражается в существенных объемах венчурных инвестиций в проекты данного направления. Во многом данный тренд был усилен событиями 2020г., когда мир столкнулся с Covid-19, и необходимость цифровизации удовлетворения клиентских потребностей затронула многие индустрии. В 2021 году инвестиции в сектор FinTech составили $226 млрд (на 75% больше, чем в 2021 году — $127 млрд) сообщает tadviser.

Венчурный капитал стал основным источником финансирования FinTech-проектов, глобально заключив около 4 700 сделок, общая сумма которых составила $115 млрд (84% от общего числа сделок в данном секторе). Фонды прямых инвестиций инвестировали в FinTech — компании $12 млрд (в рамках 140 сделок). Корпоративные инвестиции в FinTech за 2021 год также выросли, составив $83 млрд (820 сделок). Наиболее востребованными в области инвестиций стали направления Digital Payments, Financial cybersecurity и InsurTech. Инвестиции в блокчейн и криптобиржи составили рекордные $30 млрд.

Странами с высоким уровнем развития финтех рынка на текущий момент, являются CША, Великобритания и Сингапур.

Команда Baker Tilly в Казахстане заинтересовалась тенденциями в финтех-секторе и инициировала проведение исследования рынка, которое позволило бы составить карту участников рынка, понять стадию развития и определить лидеров каждого сегмента.

В Казахстане рынок финансовых технологий активно развивается, в особенности сектора платежей и кредитования, но большинство подсекторов финтех-рынка все еще находятся на ранней стадии развития. Казахстан в настоящее время является одним из мировых флагманов по доле проникновения безналичных платежей, а инициативы по развитию Международного Финансового Центра Астаны и создания на его базе финтех-хаба способствуют созданию среды для роста количества стартапов в данном секторе. Согласно данным МФЦА, финтех являлся третьим по популярности сектором с точки зрения объема привлеченных инвестиций на площадке МФЦА по итогам 2021 года. Уникальное географическое расположение страны дает возможность рассматривать рынок Казахстана как потенциальный региональный хаб в Центральной Азии, открывая двери для развития на рынках соседних стран. Занимая 15-ое место в мире по уровню цифровизации, страна имеет все возможности для активного развития финтех-рынка. Однако на данный момент, геополитическая неопределенность в регионе является главным риском для всех рынков. Недостаточная транспарентность и ограниченное количество венчурных инвесторов, особенно инвесторов второго и третьего раундов являются факторами, которые сдерживают темпы роста, как рынка финансовых технологий, так и стартап-индустрии в целом

Регулирование финансового сектора продолжает оставаться достаточно строгим, что приводит к сильной зависимости участников сектора от банков с точки зрения хранения денежных средств, эмиссии электронных денег и, во многих случаях, персональных данных. В Европе уже имеют место примеры получения банковских лицензий игроками финтех-рынка для уменьшения цепочки посредников и улучшения экономики продуктов. Не исключаем, что аналогичные явления могут в перспективе затронуть и Казахстанский рынок, где на смену классическим банкам, выходящим из бизнеса в ходе консолидации сектора, могут прийти крупные участники финтех-рынка, приобретающие банковские лицензии. Конечно, позволить себе такое преобразование могут только крупные небанковские игроки рынка, которых в настоящее время не так много, тем не менее, считаем необходимым отметить тенденцию роста интереса к банковским лицензиям со стороны небанковских участников сектора.

Далее мы рассмотрим краткие выводы по каждому из рынков, рассмотренных командой Baker Tilly Qazaqstan.

Онлайн платежи

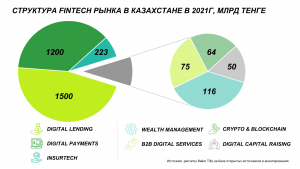

По нашим расчетам, размер финтек-сектора платежей по годовой выручке может составлять около 1,2 трлн. тенге. Участниками сектора являются 88 платежных организаций, 22 БВУ и 25 систем электронных денег являются частью сегмента онлайн платежей. Еще в 2017 году, согласно данным Национального банка, международные системы платежей занимали 100% доли в данном сегменте, но за последние 5 лет локальные системы смогли выйти на доминирующую позицию, доля которых в 2022 году составила 84,9% от объема всех транзакций. Данный феномен объясняется популярностью P2P переводов, которые частично переходят в QR-платежи. Взрывному росту популярности данного продукта несколько лет назад положило начало решение Kaspi.kz, предложившего P2P переводы без комиссий. Согласно данным АФК, по итогам 9 месяцев 2022 года доля безналичных платежей в РК составила 82% от общего оборота в 43,9 трлн тенге.

Крупнейшими игроками в сегменте онлайн платежей по итогам 2021 года являются:

- Kaspi (по нашим расчетам, около 70% C2B рынка)

- Halyk

- Береке банк

В качестве индикатива по относительным позициям участников рынка платежей, не предоставивших данные, мы взяли публичные данные по платежным оборотам участников, а также объемам комиссионных доходов от платежей, рассчитанных как итого комиссионный доход, умноженный на среднюю долю комиссионных доходов от платежей к итого комиссионным доходам по имеющимся участникам рынка.

Начиная с 2022 года в Казахстане отмечается тренд ужесточения регулирования рынка платежей между физическими лицами. Также одной из инициатив правительства стал переход на единую форму оплату QR, что, в случае реализации, усилит конкуренцию в данном сегменте рынка.

Лендинг

Сектор цифровых кредитов является одной из наиболее развитых ветвей, занимая более 30% финтех рынка Казахстана. В 2022 году услуги онлайн кредитования предлагают 22 БВУ и 243 МФО, с совокупным объемом рынка в 1,5 трлн тенге. Отличительной чертой сегмента онлайн кредитования является разнообразие субкатегорий, в числе которых есть Pay Day loans, BNPL (покупки в рассрочку) и онлайн-займы.

Крупнейшими представителями первых двух категорий являются:

- KMF

- Solva

- MoneyMan

Среди компаний с продуктом BNPL высокой капитализацией отличаются:

- Kaspi

- Halyk

- Forte

Одним из основных трендов в онлайн кредитовании можно назвать развитие новых кредитных продуктов, по примеру факторинга или P2P кредитования. Также за последние годы ускоренное развитие наблюдается в категории BNPL, которая продемонстрировала рост в 40% в первом полугодии 2022 года в сравнении с аналогичным периодом предыдущего года. Продолжающаяся дискуссии о необходимости дальнейшего снижения максимальных ставок по онлайн-займам может привести к постепенному переходу некоторых МФО в статус банков, что может потенциально улучшить и с хтруктуру финансирования для поддержания рентабельности бизнеса.

Онлайн страхование

Активная цифровизация рынка страхования началась в 2019 году и в настоящее время, исходя из данных НБРК и наших расчетов, объем рынка превысил 223 млрд тенге. На данный момент, практически все 27 страховых компаний предлагают свои продукты в онлайн формате. Возможность оформления онлайн страховки существенно повлияло на развитие рынка в целом, благодаря удобности и простоты использования для клиентов.

В 2022 году наибольшей капитализацией по объему оформленных онлайн страховок являются:

- Eurasia

- Halyk-Life

- Nomad Life

Внедрение финтех позволяет индивидуально оценивать риски по информации об объекте страхования, получив возможность применять такие инструменты, как дата аналитика. Нововведением на рынке онлайн страхования является появление опции страховых подписок, работающие по принципу привычных онлайн подписок на сервисы, кино и журналы. Также основным трендом данного сегмента является особо высокий темп роста страхования жизни и полисов от специфических заболеваний, что является индикатором растущего интереса населения к финансовой безопасности и защиты от рисков.

Wealth management

Благодаря ускоренному развитию технологий, за последние годы инвестиции и управление капиталом стали общедоступными услугами в Казахстане достигнув отметки в 116 млрд тенге. Финтех решения позволили начать инвестировать с минимальных сумм, а доминирующее количество брокеров перешли в онлайн формат, среди которых наиболее существенным розничным портфелем обладают:

- Freedom Broker

- Halyk Invest

- BCC Invest

За последний год количество брокерских счетов, открытых в Казахстанских брокерских компаниях, удвоилось, а объем торгов на Казахстанской фондовой бирже превысил 174 трлн. тенге по итогам 2021 года. Основной объем торгов по-прежнему приходится на валютные операции. Тем не менее, следует отметить рост количества ценных бумаг иностранных эмитентом и количества инструментов коллективного инвестирования в листинге Казахстанской фондовой биржи. Увеличение их количества дает розничным инвесторам к большему количеству вариантов рисковых инвестиций с вероятностью получения доходности, превышающей ставки по депозитам. Рынок оживился во время пандемии, по мере того как розничные инвесторы искали альтернативные источники дохода, и продолжает динамически развиваться. Свой вклад вносит финансово-технологическая часть, все больше упрощающая для клиентов процесс открытия счетов и подачи приказов.

Аналитики Statista прогнозируют, среднегодовой темп роста в данного сегмента на уровне 19% вплоть до 2027 года, что, с нашей точки зрения, демонстрирует потенциал его развития.

Digital Capital Rising

Несмотря на малую долю и низкий уровень развития, сегмент Digital Capital Rising стремится к отметке в 50 млрд тенге. К сожалению, на данный момент краудфандинговые и краудлендинговые проекты очень редко выживают на рынке Казахстана на фоне экономической нестабильности и слабого маркетинга. В свою очередь, считанное количество существующих проектов практически полностью направлены на благотворительные акции, что показывает возможность появления в будущем коммерческих проектов. Сложность данного направления связана с ранней стадией развития венчурного рынка и культуры розничных частных инвестиций, при этом прибыльная экономика такого рода проектов возможна только при достаточном масштабе, поскольку как правило монетизация построена на комиссии от сделок.

Важным шагом для развития данного направления, с нашей точки зрения, был запуск платформы Venture Rocket Eurasia на базе МФЦА, которая может выступить каналом фасилитации инвестиций в проекты венчурных стадий.

Crypto & Blockchain

Наиболее интригующий и волатильный сегмент рынка финансовых технологий, криптовалюты и блокчейн, также активно развивается в Казахстане. В ближайшие годы рост этого сегмента может значительно ускориться на фоне сотрудничества МФЦА и таких глобальных гигантов как Binance и ByBit. А запланированный к концу года выход криптокарты может стать поворотной точкой, внедрив данную технологию в массы.

B2B digital services и прочие

Объем рынка цифровых B2B сервисов Казахстана на начало 2022 года составил более 75 млрд тенге. В данную категорию были включены финтехи и сопутствующие сервисы, не попадающие в иные категории. Однако, данная категория является наиболее диверсифицированной, включая в себя цифровые ID сервисы, API интеграция финансовых инструментов, бухгалтерский и налоговой аутсорсинг и многое другое. Начало фазы активного развития B2B сервисов обусловлено ростом спроса на услуги, включающие фиксализацию МСБ. К примеру, существенное увеличение количества ИП, рост e-commerce, услуг доставки и такси способствует росту сервисов бухгалтерского аутсорсинга.

К списку крупнейших игроков данной категории можно отнести:

- Buhta.kz

- MyBuh.kz

- Uchet.kz.

К наиболее ярким трендам данного сектора можно отнести растущий интерес к интеграции сторонних сервисов в существующие финтех решения, что стало наиболее оптимальным путем для диверсификации и масштабирования бизнеса.

Также условными участниками рынка финтех можно назвать ценовые агрегаторы о финансовых продуктах, такие как Banker.kz и Prodengi.kz, находящиеся на стыке финансовых сервисов и медиа-рынка.

GovTech

Некоторые игроки рынка выделяют GovTech как отдельный сегмент широкого Fintech-рынка, данная отрасль представлена в виде приложений eGov, eSalyq, eLicense и других, а также сервисов eGov, доступных внутри приложений ведущих игроков Fintech-рынка благодаря интеграции. Платформенная модель цифровизации государственного регулирования, ориентирована на максимальную доступность данных и сервисов для населения, с фокусом на трансформацию всего госсектора.

В заключение, следует отметить, что Казахстан, с нашей точки зрения, обладает существенным потенциалом для дальнейшего развития финтех рынка, принимая во внимание наличие игроков, конкурентных на региональном уровне, в насыщенных сегментах платежей и кредитования. При этом инициативы регулятора приводят данные сегменты в фазу обострения конкуренции, что может сказаться на средних размерах их комиссий. Анализ участников различных сегментов рынка указывает также на сохранение тренда перехода к экосистемности, когда участники стараются объединить различные услуги в одном приложении, создавая гибридные сервисы. Стремление к экосистемности и продуктовое развитие, как и возможности МФЦА, и постепенное формирование венчурного рынка, могут дать шанс для эффективного развития других направлений финансовых технологий.

Кроме того, геополитические процессы в регионе при определенных сценариях могут способствовать развитию альтернативных финансовых сервисов в части трансграничных платежей.

Внедрение IoT и Big Data, автоматизация процессов, снижение затрат и удобство использования финтех продуктов может также заметно повысит уровень прозрачности рынка, что даст инвесторам дополнительные возможности для развития существующих и добавления новых продуктов в свои портфели.

Так как существенная часть финтех-проектов за пределами платежного и кредитного секторов являются стартапами, правильный подход к реализации и появление крупных инвесторов (вероятно, в лице уже действующих участников рынка) будет способствовать приближению Казахстана к роли технологического хаба Центральной Азии. Воспользуются ли игроки возможностью во время кризиса создать новые феномены, способные менять весь финансовый сектор Казахстана, нам покажут ближайшие годы.

Авторы:

Ольга Загидуллина, CFA, директор по M&A и исследованиям рынка Baker Tilly в Казахстане

Дарья Самодурова, консультант по M&A и исследованиям рынка Baker Tilly в Казахстане

Магжан Сайдалин, консультант по M&A и исследованиям рынка Baker Tilly в Казахстане