С 1 января 2023 года были внесены ряд изменений в Налоговый Кодекс РК, которые окажут влияние на бизнес с иностранным участием в Казахстане.

За последние 10 лет Казахстан являлся лидером в Центральной Азии по привлекательности для иностранных инвесторов, более того отмечалось абсолютное доминирование казахстанского направления. В 2022 год также был достигнут значительный приток прямых иностранных инвестиций в Казахстан в размере $28 млрд, что на 17,7% больше результатов 2021 года ($23,8 млрд). Как отмечается в сообщении на сайте премьер-министра г-на Смаилова, «это рекордный показатель за последние 10 лет».

Одним из причин лидирования Казахстана в привлечении иностранных инвестиций являлся благоприятный налоговый режим для развития бизнеса с иностранным участием, стабильность и прозрачность налогового законодательства.

В 2022 году произошли тектонические сдвиги в международных отношениях, когда мы являемся свидетелями глобальных перемен, которые несут и новые вызовы, и новые возможности для Казахстана

В условиях крайней политической и экономической турбулентности одним из вызовов является сохранение статуса лидера по привлечению иностранных инвесторов путем создания наиболее благоприятного налогового режима.

С 1 января 2023 года вступили в силу изменения в Налоговый Кодекс Казахстана, которые окажут влияние на деятельность компаний с иностранным участием. Какие-то из них более «явные», и сразу можно «оценить» их влияние на бизнес, а некоторые на первый взгляд, совсем незначительны, но если «присмотреться» к ним внимательнее – могут таить глобальные изменения.

Одним из изменений в Налоговый Кодекс, которые могут оказать влияние на компании с иностранным участием, отражены следующих статьях Налогового Кодекса:

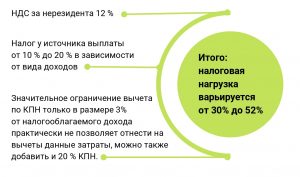

- Изменения произведены в статью 264 НК РК, которая дополнена пунктом 23, ранее данный пункт отсутствовал в старой редакции Налогового кодекса: ограничение вычетов по КПН затрат по приобретению от нерезидента-взаимосвязанной стороны в рамках 3% от налогооблагаемого дохода согласно п.3-2 ст. 288. (по аналогии с другими расходами, которые идут на уменьшение НОД). (Смотрите Рис 1)

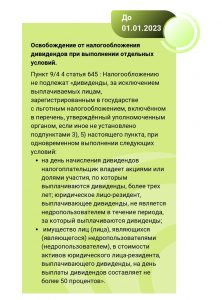

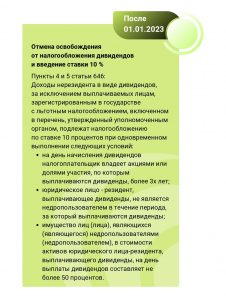

- 645 статья – отмена освобождения от налогообложения дивидендов при выполнении отдельных условий (3 года владения контрольного участия и прочее) с введением налогообложением дивидендов, выплачиваемых физическим и юридическим лицам-нерезидентам, с применением ставки с 10 % налога у источника выплат.

Рис 1: Ограничение вычетов по КПН по затратам от нерезидента-взаимосвязанной стороны

Источник: Налоговый Кодекс РК 2023

Рис 2: Отмена льгот по исчислению налога у источника по дивидендам и введение налоговой ставки

Источник: Налоговый Кодекс РК 2023

Данные изменения были внесены с тем, чтобы стимулировать бизнес реинвестировать средства в экономику страны, осуществить возврат и стимулирование к возврату капитала в страну, а также усилить барьеры для оттока финансов в оффшоры. В связи с этим, нематериальные услуги были рассмотрены в качестве выплат скрытых дивидендов, которые в мировой практике не подлежат отнесению на вычеты для целей налога на прибыль. Например: управленческие решения, принимаемые материнской компанией в отношении дочерней компании, главным образом, несут в себе цель увеличение дивидендов и стоимости дочерней компании и, соответственно, фактически не могут рассматриваться в качестве структурно необходимых расходов, поскольку материнская компания уже получит прибыль от своих управленческих решений в виде увеличения дивидендов и стоимости компании.

Для понимания изменений Налогового кодекса можно привести пример компании с иностранным участием, где основным учредителем является Головной офис транснациональной компании. Как правило, это Казахстанские ТОО, являющиеся членами международных группы, которые имеют договора с нерезидентами — другими участниками группы (например Головным офисом или другими компаниями группы), соответственно их потенциальные налоговые нагрузки могут достигать 52 % от суммы затрат на «нематериальные затраты», так как ограничение вычетов может привести к дополнительной нагрузке по КПН . Смотрите ниже рисунок 3 с описанием налоговой нагрузки:

Рис 3: Описание потенциальной налоговой нагрузки

Источник: Baker Tilly

Данные изменения, безусловно вызвали резонанс среди налогового сообщества и бизнесменов страны, обеспокоены текущей редакцией 264 статьи, которая открывает возможности для различных интерпретаций и манипуляций. Налогоплательщики – компании с иностранным участием обосновывают свою позицию, что «нематериальные услуги» перечисленные в новой редакции 264 статьи направлены на получение законных доходов и предпринимательскую деятельность, и основаны на международных договорах, благодаря которым в страну поступают инвестиции, товары и услуги международных компаний.

Более того, в эпоху технологической революции и глобализации, основная часть затрат высокотехнологичных товаров/услуг составляют именно «нематериальные» затраты, такие как патенты на технологии, франчайзинг, агентских, инжиниринговые, право на пользование объектами интеллектуальной собственности, лицензиями, торговыми марками. В случае необоснованно высокой налоговой нагрузки будет экономически невыгодно «привозить» высокотехнологичные товары и услуги в Казахстан.

Аналогичная ситуация с другими «нематериальными» услугами такими как рекламные, маркетинговые, консультационные и прочие услуги, которые являются неотъемлемой частью бизнес-процессов в операционной деятельности международных компаний, эффективность и продуктивность которых достигается за счет глобального маштабирования и унификации маркетинговой и рекламной стратегии международных компаний.

Как это может отразиться на Казахстанском бизнесе и обычном потребителе? Существуют опасения, что введение дополнительной налоговой нагрузки на компании с иностранным участием приведет к к обратному эффекту, то есть удорожанию ведения бизнеса в Казахстан для международных компаний и оттоку иностранных инвестиций. Более того, удорожание ведение бизнеса может привести к повышению цен на импортируемые товары и услуги, а следовательно инфляции.

В обсуждении данного вопроса и возможных последствий налоговых изменений необходимо подключить все заинтересованные стороны: государственные органы, местный бизнес, общественные ассоциации конечно компаний с иностранным участием на различных деловых площадках страны. Надеемся, что данная статья инициирует обсуждение всех заинтересованных сторон.

Baker Tilly Qazaqstan Advisory также будет участвовать в обсуждение этой темы. Мы стали обладателем квалификационного свидетельства и являемся организацией налоговых консультантов, которое дает право оказывать услуги по налоговому аудиту, ликвидации юридических лиц, представлению интересов клиента и вспомогательным услугам при налоговых проверках государственными органами.

Специалисты Baker Tilly также предоставляют широкий круг услуг по аудиту, оценке бизнеса и недвижимости, сопровождении сделок по слиянию и поглощениям, корпоративных финансов, стратегического консалтинга и прочих консалтинговых услуг. Мы нацелены на оказание всесторонней помощи нашим бизнес-партнерам. Наши специалисты станут частью вашей команды и как опытные штурманы помогут вашему бизнесу ориентироваться среди законодательных рифов, чтобы вместе с вами прийти к успеху.

В случае заинтересованности, свяжитесь с нами на contact@bakertilly.kz или по т. +7 (727) 355 47 57 (вн. 201)

Авторы статья: Елена Хегай, Партнер по налогам и бухгалтерии +7 727 355 47 57 (вн, 120)

Рустем Умырзаков, Старший налоговый консультант

Абай Муканов, Налоговый консультант