Мы рассмотрели нефинансовые показатели Казахстанских банков с целью определить лидера по каждой категории:

- Территориальное покрытие

- Доступность инфраструктуры

- Самый широкий продуктовый портфель

- Лучшие ставки по продуктам для Физических Лиц

- Лучшие ставки по продуктам для Юридических Лиц

Территориальное покрытие и доступность инфраструктуры

По территориальному покрытию абсолютным лидером является Народный банк с более 580 отделений в 130 населенных пунктах страны. Вторым следует Home Credit Bank с 423 филиалами в 135 населенных пунктах. Замыкает тройку лидеров по территориальной представленности First Heartland Jusan Bank c 208 отделениями в 37 городах. При этом Kaspi не входит в тройку лидеров по данному показателю, поскольку выстраивает онлайн-модель взаимодействия с клиентами, фокусируясь на построении экосистемы и развитии маркетплейса.

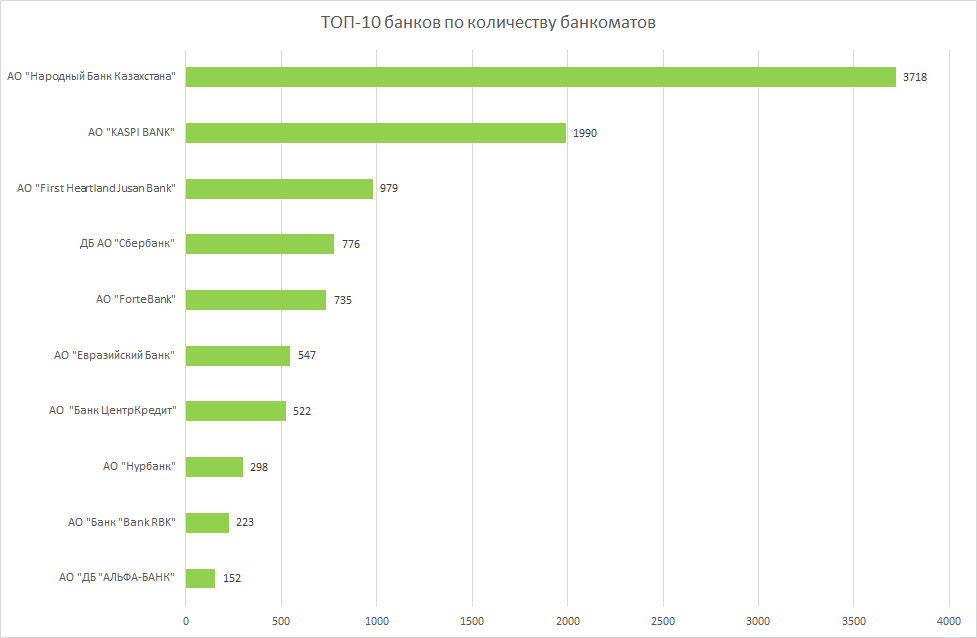

По доступности инфраструктуры (наличие банкоматов) лидером также является Народный банк с собственной сетью более 3 700 банкоматов, второй — Kaspi с 1 990 банкоматами и третий — Jusan Bank с 979 банкоматами.

Таблица 1. Источник: данные НБРК, Finprom.kz, Анализ Baker Tilly

В рамках исследования продуктового портфеля мы выделили несколько категорий банков: «нишевые» банки, которые специализируются на определенной целевой аудитории / продукте; а также «универсальные» банки, которые развивают разнообразные продукты для широкого спектра клиентов. При этом, в потребительском секторе остается относительно 10 активных банков, что следует из данных по количеству скачиваний приложений данных банков в Google Play (к сожалению, статистика по App Store не доступна из-за санкций против России). Безусловным лидером по количеству скачиваний за период с даты публикации приложения является Kaspi, за ним с большим отрывом (в 2 раза) следует Народный, и третье место разделяют Евразийский, ЦентрКредит, Forte и Jusan Bank c показателем «более 1 миллиона скачиваний». С точки зрения продуктового портфеля для розничного рынка, из 4 банков, мы ожидаем, что, при грамотно построенных маркетинговых усилиях, Jusan имеет все шансы войти в тройку лидеров. Возможно также, что и Банк Центркредит в итоге удивит после покупки Альфа-банка с его достаточно развитым потребительским кредитованием, однако с нашей точки зрения данная сделка лучше укладывается в концепцию усиления корпоративного сегмента. Из этих 10 банков к «универсальным» можно отнести Народный, Forte, ЦентрКредит, Евразийский, имеющие продуктовую линейку во всех крупных категориях кредитования физ. лиц (ипотека, автокредит, потребительский кредит), а также достаточно развитый портфель B2B услуг.

Диверсификация продуктовых линеек

В категории «Самый широкий продуктовый портфель» лидирует Народный банк, представленный полной линейкой продуктов как в B2C, так и в B2B сегменте: депозиты, ипотека, автокредитование, потребительские кредиты, программы рассрочки, платежи (включая QR и P2P), маркетплейс, а также собственная брокерская компания.

Развитие технологий и выход на рынок финтек-компаний заставляют банки пересматривать подходы к бизнес-модели и стремиться развиваться в различных направлениях, помимо классического кредитного института. Некоторые игроки рынка, вслед за Kaspi, стремятся построить свои экосистемы и встраивать кредитные решения в продукт, в качестве примеров можно рассмотреть Halyk Market, Jysan Mart, Forte-маркетплейс. В 2021 году во всех рассмотренных магазинах появилась также возможность доставки продуктов питания. Очевидны также усилия банков по переводу пользователей в периметр своих экосистем через мобильные приложения, иногда с помощью ограничения функционала web-версии «в целях безопасности».

Таким образом, банки заходят на территорию интернет-магазинов и агрегаторов, в то время как на их собственную территорию претендуют телекоммуникационные компании и финтеки.

Обзор ставок по депозитам и кредитам

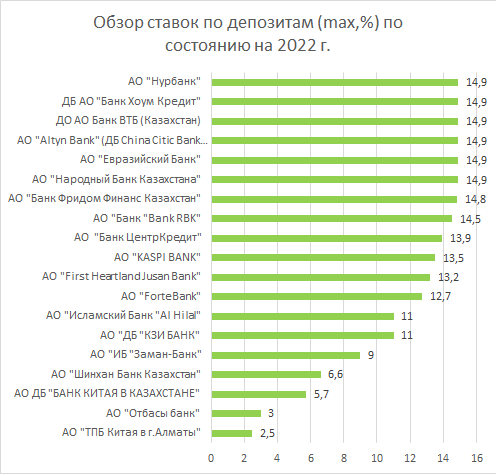

Согласно данным на официальных веб-сайтах БВУ, разброс ставок вознаграждения по депозитам находится в пределах от 0 до 14,9%, в зависимости от валюты, срока и степени гибкости предлагаемого продукта. Максимальное значение ГЭСВ по депозитам на дату написания данной статьи составляло 14,9%. Такие условия доступны в 6 банках, таким образом, по данному показателю наш анализ лидера не выявил. Большинство банков, работающих в сегменте B2С, предлагают возможность открытия вклада для физических лиц без посещения отделения, а также предлагают продукт полностью гибкого вклада. В вопросе условий по полностью гибкому депозиту в банковской среде сохраняется редкое единодушие: большинство банков предлагает для такого продукта сроком на 1 год ГЭСВ на уровне 13,5%. Выделяется Forte: их ГЭСВ по полностью гибкому депозиту составляет 12,7%, при этом предлагается открыть вклад на 3 или 6 месяцев (у большинства конкурентов доступны также на 12, а у некоторых – на 24 месяца).

Источник: данные с официальных сайтов банков

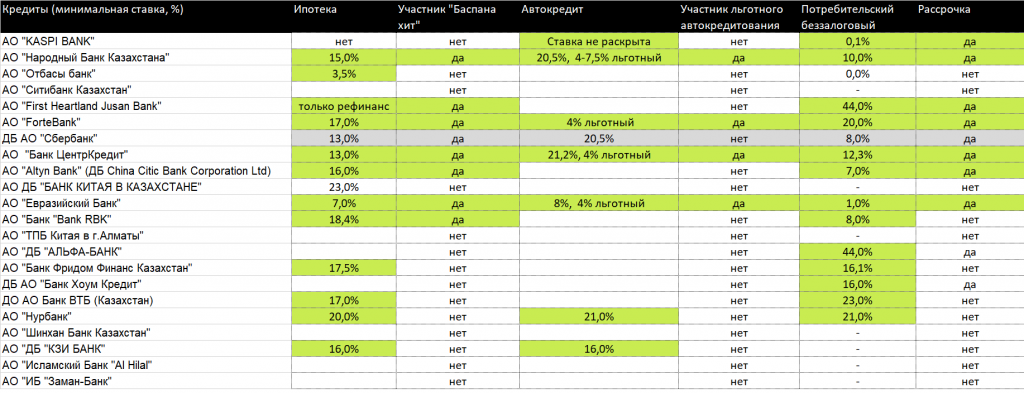

С точки зрения продуктового портфеля в части кредитов, разброс минимальных номинальных ставок по банкам существенно отличается. Исходя из анализа номинальных ставок по ипотечным займам, абсолютным лидером с точки зрения размера ставок является Отбасы банк (ипотека под 3,5% и 5,0%). За ним следуют участники «Баспана хит» с возможностью получения ипотеки под 7%. Для тех же, кто по каким-либо причинам не подходит под условия данных продуктов, стоимость ипотеки варьируется от 12 до 23%, в зависимости от банка и условий.

Таблица 1. Обзор минимальных номинальных ставок по кредитам

Источник: данные с официальных сайтов БВУ. Анализ Baker Tilly

Большинство банков стали предлагать различные программы рассрочки по потребительским займам, отличающиеся по условиям и количеству партнеров.

Обзор платежных функций банков

С точки зрения платежных решений, мы видим, что переводы P2P по номеру телефона внедрены уже во всех банках, работающих в сегменте B2C. При этом возможность оплаты с помощью QR- кода пока поддерживается только 3 банками (Kaspi, Народный, First Heartland Jusan).

Таблица 2. Обзор платежных функций банков в РК, 2022 г.

Источник: данные сайтов БВУ. Анализ Baker Tilly

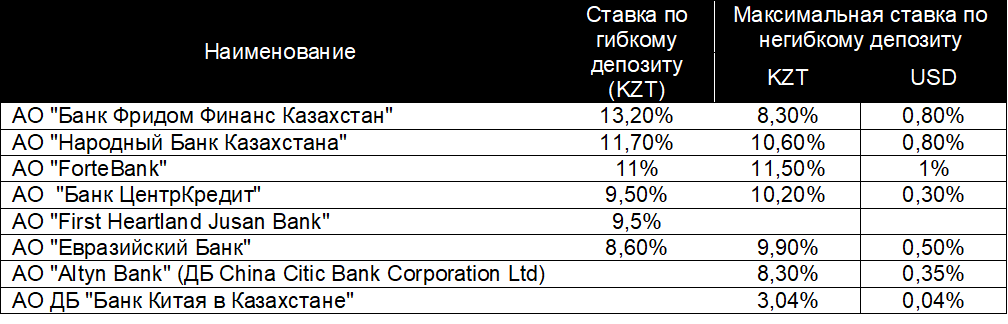

При рассмотрении услуг для юридических лиц, мы проанализировали основные продукты B2B направления и их стоимость. Лидером сегмента B2B, с нашей точки зрения, является Народный банк за счет диверсифицированной линейки продуктов, включая дополнительные сервисы, а также привлекательных ставок по депозитам для юридических лиц. При этом самую высокую ставку по депозитам для юридичесих лиц демонстрирует Банк Freedom Finance (13,2% ГЭСВ по гибкому депозиту). Также с точки зрения продуктового разнообразия в сегменте B2B выделяются Forte и Jusan Bank.

Источник: данные сайтов БВУ, анализ Baker Tilly

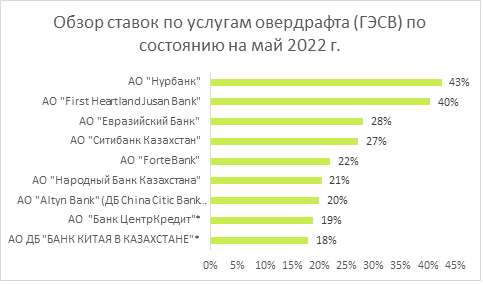

Источник: данные сайтов БВУ. Анализ Baker Tilly. По БЦК и Банку Китая показана номинальная ставка (не приводится расчет эффективной)

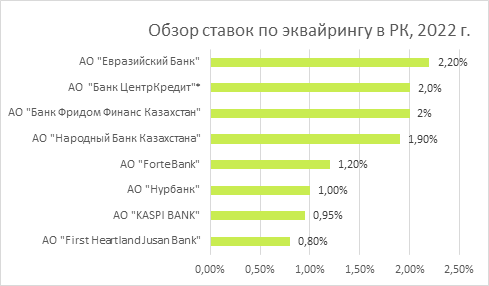

Если рассматривать функцию приема платежей, то согласно данным с официальных сайтов БВУ, лучший минимальный тариф по эквайрингу у Jusan Bank (0,8%), самый высокий – у Евразийского банка. Мы рассматривали минимальные комиссии по эквайрингу, для Банка Центркредит взято среднее значение между комиссией по картам, выпущенным Банком, и картам других эмитентов.

Источник: данные сайтов БВУ. Анализ Baker Tilly. По БЦК и Банку Китая показана номинальная ставка (не приводится расчет эффективной)

Из рассмотренной информации можно сделать вывод о стремлении ведущих банков, как универсальных, так и нишевых, к развитию за пределами классического банковского поля через разработку экосистем и супер-приложений. При этом относительно новый тренд – продвижение банков в торговлю продуктами питания. Несколько игроков рынка уже запустили возможность заказа продуктов в партнерстве с крупными супермаркетами. Мы считаем, что тренд на разработку суперприложений сохранится, особенно для банков-универсалов и тех, кто специализируется на розничном секторе. Впрочем, согласно нашим наблюдениям, в секторе B2B также растет важность нефинансовых показателей при выборе банка, лидеры рынка расширяют возможности для бизнеса по взаимодействию с банком и проведению операций в формате онлайн и все больше диверсифицируют спектр услуг, доступный бизнес-клиентам через их личные кабинеты на платформах онлайн-банкинга – таким образом, удобство интерфейса, скорость, доступность и бесперебойность работы сервисов выходят на первый план.

Наблюдается некоторое оживление на рынке в результате продолжающегося тренда консолидации игроков, а также в следствие существенных ограничений, испытываемых дочерними российскими банками в результате санкций. Считаем, что тренд со сделками M&A является актуальным, с вероятным выходом из бизнеса или слиянием с более крупными игроками тех банков, которые не справляются с конкуренцией в новой среде, предполагающей диверсификацию, технологическое развитие и, что не маловажно, сильные маркетинговые компетенции.

Рейтинг банков Казахстана Forbes.kz

Авторы:

Ольга Загидуллина, CFA Старший менеджер по сопровождению сделок и исследованиям рынка

Рамина Назырова, MRICS Партнер по оценке

Дарья Самодурова, Ассистент аналитика ТОО «Baker Tilly Qazaqstan Advisory»